Nhu cầu vốn đầu tư cho cơ sở hạ tầng tại châu Á

Đầu tư cơ sở hạ tầng (CSHT) có tác động mạnh đến tăng trưởng kinh tế. Sau khủng hoảng tài chính năm 2008, nhiều nghiên cứu đã chỉ ra tầm quan trọng của đầu tư CSHT đối với tăng trưởng kinh tế của châu Á trong tương lai. Nghiên cứu năm 2009 của ADB cho thấy, trong giai đoạn 2010-2020, châu Á cần khoảng Đầu tư cơ sở hạ tầng (CSHT) có tác động mạnh đến tăng trưởng kinh tế. Sau khủng hoảng tài chính năm 2008, nhiều nghiên cứu đã chỉ ra tầm quan trọng của đầu tư CSHT đối với tăng trưởng kinh tế của châu Á trong tương lai. Nghiên cứu năm 2009 của ADB cho thấy, trong giai đoạn 2010-2020, châu Á cần khoảng  8.000 tỉ đô la Mỹ đầu tư vào CSHT. Báo cáo năm 2014 của Diễn đàn Kinh tế thế giới (WEF) ước tính, mỗi năm thế giới thiếu ít nhất 1.000 tỉ đô la Mỹ vốn đầu tư CSHT. 8.000 tỉ đô la Mỹ đầu tư vào CSHT. Báo cáo năm 2014 của Diễn đàn Kinh tế thế giới (WEF) ước tính, mỗi năm thế giới thiếu ít nhất 1.000 tỉ đô la Mỹ vốn đầu tư CSHT.

Mặc dù vậy, nhu cầu về đầu tư CSHT chủ yếu tập trung tại khu vực Đông Á. Nếu loại trừ Trung Quốc và Ấn Độ (chiếm tới 79% nhu cầu vốn của châu Á), chín quốc gia nằm trong nhóm có nhu cầu vốn nhiều nhất chiếm tới 18% nhu cầu vốn. Việc bóc tách số liệu này cho thấy nhu  cầu vốn đầu tư CSHT quy mô lớn tại châu Á là có thật, nhưng chủ yếu là nhu cầu của Trung Quốc và Ấn Độ. cầu vốn đầu tư CSHT quy mô lớn tại châu Á là có thật, nhưng chủ yếu là nhu cầu của Trung Quốc và Ấn Độ.

Ngoài ra, có một điểm cần làm rõ là khoản vốn 8.000 tỉ đô la Mỹ nêu trên là nhu cầu đầu tư CSHT trong nước. Đối với châu Á, các dự án CSHT liên quốc gia nhằm tăng cường khả năng kết nối mới là đối tượng đầu tư thực sự mà các ngân hàng phát triển song/đa phương hướng tới. Tại ASEAN, nhu cầu vốn đầu tư cho CSHT trong các chương trình kết nối ASEAN hoặc kết nối ASEAN với Nam Á và châu Âu mỗi năm chỉ đòi hỏi số vốn khoảng 30 tỉ đô la Mỹ. Con số này rõ ràng thấp hơn nhiều so với con số khoảng 60 tỉ đô la Mỹ ước lượng ban đầu.

Khả năng đáp ứng của các ngân hàng phát triển hiện thời

Các ngân hàng phát triển đa phương như WB và ADB có vai trò quan trọng trong việc làm giảm khoản thiếu hụt tài chính đầu tư cho các dự án CSHT trong mỗi quốc gia và khu vực. Tuy nhiên, ngay cả sự hỗ trợ của WB và ADB cũng không đủ đáp ứng cơn khát vốn đầu tư vào CSHT ở châu Á.

Trong năm năm gần đây, tổng vốn cam kết đầu tư vào các dự án mới được thông qua về CSHT ở châu Á của WB đạt 39,7 tỉ đô la Mỹ. Con số này chỉ đáp ứng được 1,1 % nhu cầu hàng năm của châu Á. Ở ASEAN, vốn cam kết đầu tư của WB vào cơ sở hạ tầng từ năm 2010-2014 đạt 11,32 tỉ đô la Mỹ, trung bình mỗi năm 2,26 tỉ đô la Mỹ, tương ứng với 4,1% nhu cầu hàng năm của khu vực.

Ngoài ra, các tiêu chuẩn về môi trường, giá trị nhân đạo, tính công khai, minh bạch trong hoạt động điều hành quản lý các dự án của WB cũng rất khắt khe, khiến cho số dự án đầu tư của WB vào châu Á đã ít lại còn gặp nhiều khó khăn khi thực hiện.

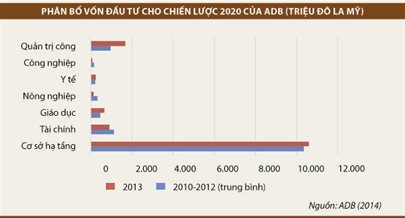

Năm 2013, ADB đã phê duyệt 14,2 tỉ đô la Mỹ trong các khoản vay, tài trợ, bảo lãnh và các khoản đầu tư vốn chủ sở hữu, tăng 661 triệu đô la Mỹ so với mức trung bình năm 2010-2012. Trong đó, khoản đầu tư cho CSHT gần 10,6 tỉ đô la Mỹ, chiếm 74% khoản chi tài chính của cả năm. Những năm gần đây, khoản đầu tư cho CSHT châu Á luôn chiếm tỷ lệ lớn (trên 70%) trong phân bổ tài chính hàng năm của ADB, chứng tỏ đây vẫn là trọng tâm hoạt động của ngân hàng này.

Tuy nhiên, con số này chỉ đáp ứng khoảng 1,4% nhu cầu cho CSHT hàng năm của châu Á. Cộng nguồn vốn của cả WB và ADB thì cũng mới chỉ đáp ứng được 2,5% nhu cầu.

Bên cạnh hạn chế về quy mô vốn, điều kiện cho vay khó, một loạt vấn đề nảy sinh trong quá trình thiết kế và thực hiện đã làm giảm hiệu quả các dự án và hoạt động của ADB.

Những đòi hỏi cấp bách về (i) nhu cầu vốn, (ii) cải thiện khả năng tiếp cận vốn và (iii) sự thay đổi chiến lược của Trung Quốc đã dẫn đến sự ra đời của AIIB như một định chế bổ sung hoặc cạnh tranh với ADB/WB tại châu Á.

Sự xuất hiện của AIIB và các hoạt động đầu tư của Trung Quốc

Đến cuối tháng 3-2015, 57 quốc gia (hai phần ba từ châu Á, một phần ba ngoài châu Á) đã gửi đơn gia nhập AIIB. So sánh với ADB, WB, IMF (Quỹ Tiền tệ quốc tế) - đều chịu sự kiểm soát của Mỹ và chậm cải cách - thì AIIB là một lựa chọn phù hợp cho cả các nước thành viên, và các nước nhận đầu tư.

Trong giai đoạn ban đầu, AIIB cũng thể hiện thiện chí và những đặc tính đa phương hóa, cũng như những hứa hẹn sẽ tạo thuận lợi về điều kiện tiếp cận vốn.

Dù AIIB sẽ khó có thể đạt được hiệu quả tài chính như ADB và WB trong ngắn hạn, nhưng khả năng AIIB có danh mục vốn vay lớn hơn ADB hiện tại là rất cao.

Ngoài ra, AIIB được kỳ vọng sẽ đạt tỷ lệ tín nhiệm AAA từ các tổ chức đánh giá hàng đầu. Dù phần lớn nguồn vốn ban đầu của AIIB là do Trung Quốc đóng góp, nhưng nó lại nhận được sự hỗ trợ và đầu tư của nhiều quốc gia trong đó bao gồm cả bốn quốc gia G7 là Đức, Anh, Pháp, Ý. Đó chính là cơ sở để có những đánh giá về khả năng ảnh hưởng của ngân hàng này trong thị trường cho vay phát triển đa phương tại châu Á và tác động tới hệ thống quản trị tài chính toàn cầu.

Sự lựa chọn điểm rơi và cách tiếp cận của Trung Quốc đang cho nước này lợi thế trong việc tìm kiếm một thị trường ngách.

Những nỗ lực trước sự cạnh tranh của AIIB

Ngay sau khi Trung Quốc tuyên bố thành lập AIIB vào cuối năm 2014, IMF và ADB đã đưa ra các chương trình viện trợ phát triển về CSHT của riêng mình và bắt đầu việc cải cách quản trị, nhân sự. Dù hiện tại quá trình cải cách của IMF vẫn chưa có nhiều thay đổi mang tính bước ngoặt, nhưng cũng đã là một bước tiến lớn nếu so sánh với thời gian trước đây. Sự phát triển của AIIB, về lâu dài, có thể khiến Mỹ phải xem xét lại và điều chỉnh vai trò của IMF và WB từ quyết định chính sách kinh tế toàn cầu sang xây dựng cơ chế đồng thuận.

Nhật Bản cũng gia tăng tốc độ cạnh tranh với Trung Quốc trong bối cảnh “sân sau” đang bị AIIB cạnh tranh. Với truyền thống đầu tư lâu năm vào Trung Á, ADB hiện đang đẩy mạnh các hoạt động đầu tư tại khu vực này. Đây có thể được coi như một nước đi nhằm tìm kiếm và gia tăng ảnh hưởng tại “sân sau” của Trung Quốc.

Tổng cộng, ADB đã đầu tư vào Kazakhstan 3,2 tỉ đô la Mỹ (1994-2013), Kyrgyzstan 1,25 tỉ đô la Mỹ (1994-2013), Tajikistan 1,2 tỉ đô la Mỹ (1998-2013); Turkmenistan 250 triệu đô la Mỹ (2000-2013) và Uzbekistan 4,7 tỉ đô la Mỹ (1995-2013).

Đặc biệt, năm 2014, ADB đã “nâng cấp” chiến lược đầu tư vào Chương trình Hợp tác kinh tế khu vực Trung Á (CAREC) với quy hoạch sáu hành lang kinh tế chạy dài từ châu Âu sang Đông Á theo trục Đông - Tây và từ Nga xuống Nam Á theo trục Bắc - Nam.

Sự xuất hiện của AIIB cho thấy Trung Quốc có thể gia nhập vào hệ thống toàn cầu theo nhiều cách thức: phân chia thị phần với các ngân hàng phát triển sẵn có; phân chia lại thị trường; cạnh tranh và thay thế các định chế hiện thời. Thử thách thật sự đối với Trung Quốc, Mỹ, Nhật không phải là đánh bật các đối thủ cạnh tranh mà là hình thành một khung khổ quản trị khu vực mới trong đó các đối thủ cạnh tranh chơi theo cùng luật.

Dường như, ADB và AIIB đã tìm thấy sự đồng thuận trong việc phân chia lại “phân khúc thị trường” khi thông tin mới nhất cho biết ADB đã đồng ý để AIIB hoàn tất các dự án CSHT do ADB gây quỹ ban đầu. Động thái của ADB nhằm tạo điều kiện cho ngân hàng này có thể đẩy nhanh việc sáp nhập hai quỹ đầu tư lớn nhất của mình là Quỹ Phát triển Châu Á (ADF) và Nguồn vốn thông thường (ORC). Với việc ADB “tái cơ cấu” cho phép nâng mức cho vay của ngân hàng lên 20 tỉ đô la Mỹ/năm, nhiều hơn 50% so với mức cho vay hiện tại, AIIB có thể sẽ có được thị trường ngách CSHT, còn ADB sẽ tiến sang một thị trường ngách khác. Liệu đây sẽ là một cuộc chơi hai bên cùng thắng (win - win) hay ADB đang để lại cho AIIB phân khúc khó khăn nhất trong thị trường này?

(*) TS. Phạm Sỹ Thành là Giám đốc Chương trình Nghiên cứu Kinh tế Trung Quốc thuộc VEPR (VCES), Đại học Kinh tế, ĐHQGHN.

TS. Trương Minh Huy Vũ là Giám đốc Trung tâm Nghiên cứu Quốc tế (SCIS) Đại học KHXH&NV, ĐHQG TPHCM.

Thời báo Kinh tế Sài Gòn Online

|

Đầu tư cơ sở hạ tầng (CSHT) có tác động mạnh đến tăng trưởng kinh tế. Sau khủng hoảng tài chính năm 2008, nhiều nghiên cứu đã chỉ ra tầm quan trọng của đầu tư CSHT đối với tăng trưởng kinh tế của châu Á trong tương lai. Nghiên cứu năm 2009 của ADB cho thấy, trong giai đoạn 2010-2020, châu Á cần khoảng

Đầu tư cơ sở hạ tầng (CSHT) có tác động mạnh đến tăng trưởng kinh tế. Sau khủng hoảng tài chính năm 2008, nhiều nghiên cứu đã chỉ ra tầm quan trọng của đầu tư CSHT đối với tăng trưởng kinh tế của châu Á trong tương lai. Nghiên cứu năm 2009 của ADB cho thấy, trong giai đoạn 2010-2020, châu Á cần khoảng  8.000 tỉ đô la Mỹ đầu tư vào CSHT. Báo cáo năm 2014 của Diễn đàn Kinh tế thế giới (WEF) ước tính, mỗi năm thế giới thiếu ít nhất 1.000 tỉ đô la Mỹ vốn đầu tư CSHT.

8.000 tỉ đô la Mỹ đầu tư vào CSHT. Báo cáo năm 2014 của Diễn đàn Kinh tế thế giới (WEF) ước tính, mỗi năm thế giới thiếu ít nhất 1.000 tỉ đô la Mỹ vốn đầu tư CSHT. cầu vốn đầu tư CSHT quy mô lớn tại châu Á là có thật, nhưng chủ yếu là nhu cầu của Trung Quốc và Ấn Độ.

cầu vốn đầu tư CSHT quy mô lớn tại châu Á là có thật, nhưng chủ yếu là nhu cầu của Trung Quốc và Ấn Độ.

-03(1).png)

.jpg)

Facebook

Facebook Twitter

Twitter YouTube

YouTube Google+

Google+